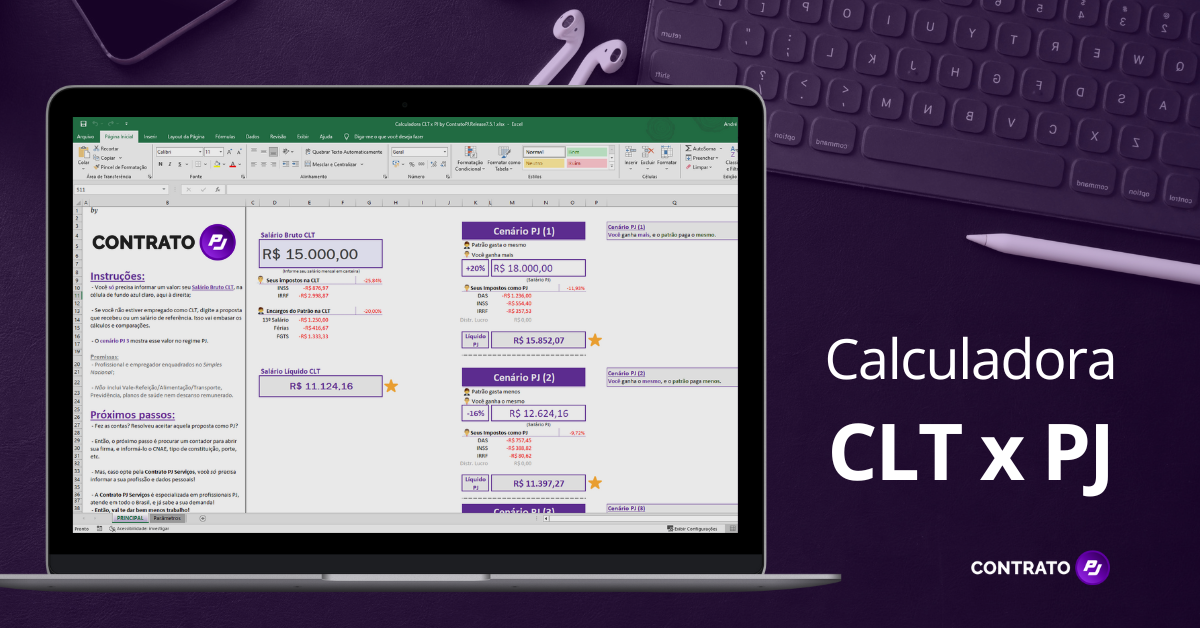

Conheça os recursos da calculadora PJ em contratopj.com.br

Conheça os recursos da calculadora PJ em contratopj.com.br

Blog Article

Escolher entre o sistema de trabalho CLT (Consolidação das Leis do Trabalho) e o modelo de Pessoa Jurídica (PJ) é uma das questões mais frequentes de diversos especialistas. Eles se perguntam qual alternativa oferece uma melhor correlação entre ganhos, impostos e vantagens. Para esclarecer esse impasse, é fundamental entender como cada sistema opera e, principalmente, como computar o salário final em cada cenário. É nesse ambiente que uma calculadora CLT PJ pode ser muito útil.

Este texto se propõe a analisar de forma detalhada todas as nuanças entre as formas de contratação, apresentando orientações sobre abatimentos, tributos e benefícios. Também disponibilizará uma planilha sem custo para comparação – a chamada clt x pj planilha – que pode funcionar como ferramenta prática na momento de tomar a escolha. Ao final, o usuário terá uma noção nítida sobre qual modelo potencialmente satisfaz melhor às suas necessidades.

O que é CLT?

A CLT (Consolidação das Leis do Trabalho) é o sistema tradicional de contratação no país, amparado pela norma trabalhista. Sob esse regime, o empregado trabalha como colaborador de uma empresa, recebendo um salário estável, com registro oficial e desfrutando de benefícios previstos, como descanso pago, 13º salário, FGTS (Fundo de Garantia do Tempo de Serviço) e aporte social.

Principais Características da CLT

- Segurança Jurídica: A norma brasileira protege o trabalhador, garantindo uma série de direitos, como seguro-desemprego e segurança em casos específicos.

- Benefícios Obrigatórios: Além dos previstos, muitas empresas adicionam vale-transporte, auxílio-refeição ou auxílio-alimentação, planos de saúde e dental, entre diversos.

- Gasto do Empregador: A organização arca com uma carga tributária elevada, o que pode limitar a possibilidade de acordo de salário para o empregado.

Segundo dados recentes da Pesquisa Nacional por Amostra de Domicílios (PNAD Contínua), aproximadamente 64% dos trabalhadores brasileiros em 2023 estavam empregados sob o regime CLT. Isso demonstra a relevância desse modelo no cenário laboral nacional, ainda que a admissão de prestadores de serviço PJ venha ganhando participação.

O que é PJ?

O modelo PJ (Pessoa Jurídica) implica a pessoa abrir uma companhia em seu próprio nome ou registrar-se como MEI (Microempreendedor Individual), EIRELI ou empresa unipessoal, por amostra. Dessa forma, o profissional passa a prestar atendimentos para outras empresas ou clientes, emitindo documentos fiscais e arcando com as obrigações tributárias e trabalhistas de maneira independente.

Principais Características do PJ

- Versatilidade na Contratação: Como PJ, a pessoa acerta de forma direta o valor de seu trabalho ou projeto, sem a necessidade dos benefícios previstos em norma para a CLT.

- Possibilidade de Maior Remuneração Bruta: Em diversos casos, o montante total pago a um fornecedor PJ tende a ser mais alto do que o pagamento CLT, pois a empresa se livra dos custos trabalhistas.

- Autonomia na Responsabilidade Tributária: O fornecedor PJ é responsável por arrecadar os seus impostos, pois obtém o salário bruto completo. Os impostos variam de 6% a 10% dependendo da função e do valor do salário.

- Simples Nacional é o sistema de fiscalidade recomendado para profissionais assalariados que atuam como PJ.

De conforme com projeções do Ministério da Economia divulgadas em 2023, registrou-se um crescimento de aproximadamente 12% no número de novos MEIs, o que sugere a tendência ascendente de trabalhadores por regimes que ofereçam maior independência.

Principais Distinções Entre CLT e PJ

Saber como cada sistema afeta a renda é essencial para evitar surpresas indesejadas no final do mês. A seguir, algumas diferenças-chave:

- Obrigações Sociais: No regime CLT, o empregador (patrão) é encarregado pelos custos da previdência e laborais. Já, no regime PJ, o profissional precisa pagar os tributos e contribuições inerentes ao seu CNPJ.

- Férias e 13º salário: Na CLT, tais são benefícios garantidas por Lei. No modelo PJ, se o trabalhador desejar obter um período de descanso remunerado, precisa organizar economicamente para tal situação e/ou negociar isso com o patrão, de preferência no momento de seleção.

- Estabilidade: Contratos CLT oferecem maior proteção em situações de dispensa, ao passo que no regime PJ a vínculo pode ser encerrada de maneira simplificada, geralmente conforme um acordo de serviços prestados.

- Vantagens Extras: Auxílio-refeição, auxílio-alimentação, plano de saúde e diversos vantagens costumam ser acrescidos ao regime CLT, ainda que isso não seja mandatório. No caso do PJ, esses despesas podem ser acertados ou completamente arregados pelo profissional.

Resumindo, o trabalhador deve colocar na análise segurança versus adaptabilidade. Enquanto um sistema oferece maior segurança jurídico, o outro pode oferecer mais capacidade de ganhos, mas com um número maior de obrigações burocráticas.

Prós e Desvantagens de Cada Modelo

Prós do Regime CLT

- Segurança: A dispensa exige aviso prévio ou quitação de indenização, proporcionando certeza ao funcionário.

- Benefícios Garantidos: Incluindo FGTS, INSS, descanso e décimo terceiro salário.

- Reduzida Burocracia: O empregado não precisa lidar de forma direta com geração de notas fiscais ou recolhimento de tributos complicados.

Contras do Regime CLT

- Menor Flexibilidade de Negociação de Salário: Uma parte significativa dos gastos laborais fica com empregador, o que pode limitar propostas de elevação.

- Jornada de Trabalho Estabelecida: Geralmente, o funcionário tem horário de entrada e saída fixos, com menos liberdade para gerenciar seu tempo.

- Dependência de uma Única Empresa: Caso perca o emprego, a fonte de renda desaparece por completo.

Vantagens do Regime PJ

- Possibilidade de Maior Ganho Líquido: Em diversos cenários, mesmo com impostos, o montante líquido pode ser superior do que o de um salário CLT comparável.

- Menores Encargos para o Empregador: As empresas costumam pagar melhor para equilibrar a falta de vantagens e custos trabalhistas.

- Ter um “CNPJ individual”: Bastante prático para quem fazem serviços por conta própria (autônomo) e querem emitir documento fiscal, ficando em conformidade com o Fisco para todo o quantia que obter.

Desvantagens do Regime PJ

- Ausência de Benefícios Legais: Faltando férias remuneradas, décimo terceiro salário e FGTS, o trabalhador precisa organizar sua economia ou acertar isso com o empregador, ainda como será o intervalo de descanso.

- Complexidade Fiscal: Dependendo do quão elevado sejam os rendimentos, pode existir a necessidade de um controle contábil mais elaborado.

- Outsourcing: Embora exijam coisas diferenciados, a pejotização frequentemente acompanha a terceirização (outsourcing). Isto é, ao passo que o profissional é alocado para atuar no cliente da companhia que o emprega. Isso não implica que isso seja um desafio, mas geralmente os terceiros não possuem o igual nível de acesso que os efetivos a informações relevantes. Aqui é recomendável avaliar os seus planos de trabalho.

Como Calcular o Pagamento no Sistema CLT x PJ

Esse é a parte que causa maiores dúvidas. Afinal, de que forma [desconto pj salario] saber o que entra (e o que retira) do seu orçamento em cada regime? Prevendo todo passo, é recomendável coletar as dados sobre a oferta salarial e sobre os encargos relativos. Com o intuito de aqueles que quer simplificar esse método, a calculadora CLT PJ é uma solução fundamental.

Pagamento Final na CLT

- Valor Inicial: Montante definido em contrato, por exemplo, R$ 6.000,00.

- Descontos Obrigatórios: Isso inclui INSS (até 14% dependendo da faixa salarial) e IRRF (IRRF, o qual atinge 27,5%).

- Benefícios (Se Houver): Vale-transporte e Alimentação podem conter contribuições do trabalhador. Assim, o valor líquido tende a diminuir um pouco mais.

No final, o salário líquido pode ficar próximo de R$ 4.500,00 a R$ 5.000,00, conforme das taxas de tributo e contribuição em vantagens.

Cálculo de Salário no Regime PJ

- Acordo de Montante Bruto do Contrato: Suponha que o trabalhador acorde R$ 10.000,00 mensais.

- Impostos e Contribuições:

- Simples Nacional: Se a função permitir o enquadramento, as alíquotas flutuam de acordo com o documento e a faixa de receita. Normalmente, pode iniciar em 6% e atinge cerca de 17%.

- Despesas Contábeis e Administrativas: Honorários do contador, valor de geração de nota fiscal e eventuais diversas taxas.

- Extração como Pró-Labore ou Distribuição de Resultados: É necessário definir quanto será subtraído como pró-labore (sobre o o qual aplica-se INSS) e quanto pode ser distribuído como resultados (normalmente isento de IR para a pessoa física, contanto que haja apuração de lucro final na PJ).

Depois de descontar esses [calculo salario PJ] montantes, o total líquido pode vir a ser maior ou inferior do que o da CLT, depende de uma análise bem-feita. Dessa forma, o uso de uma calculadora PJ ou até mesmo de uma clt x pj planilha se torna fundamental para evitar equívocos.

A Importância de uma Ferramenta CLT x PJ

Uma boa Calculadora CLT PJ ajuda a fazer simulações ágil e confiáveis, considerando:

- Oscilações nas Alíquotas de Tributo: Quadros de IR, INSS, Simples Nacional, Fator R, entre outros.

- Reduções Mandatórios: Como as cotações do INSS para CLT e também para PJ, no contexto do pró-labore.

- Benefícios Pagos e Não Pagos: Vale-refeição, vale-transporte, plano de saúde, etc..

- Comparação de Cenários: É possível verificar como várias combinações de remuneração inicial e custos afetam o resultado final.

Com tais análises, o profissional obterá clareza sobre os descontos e encargos sobre seu salário e conseguirá avaliar de forma mais objetiva se o regime PJ realmente vale a pena quando comparado à segurança e aos direitos laborais do regime CLT.

Como Usar a Planilha CLT x PJ na Prática

O emprego de uma planilha CLT x PJ geralmente é simples e realiza uma grande diferença na hora de projetar lucros e despesas mensais:

- Inserção de Dados Básicos: Salário inicial (ou valor de contrato), vantagens e taxas de impostos aplicáveis.

- Revisão das Normas Fiscais: Se possível, a tabela precisa ser revisada conforme alterações na norma trabalhista ou fiscal.

- Configuração de Cenários Diversos: Facilita a análise de uma oferta de R$ 8.000,00 CLT contra R$ 12.000,00 PJ, como exemplo, para constatar qual opção deixa mais remuneração no final do mês.

Em pesquisas internas de empresas de RH, constatou-se que funcionários que utilizam tabelas de simulação prévia a trocar de trabalho costumam ter decisões mais favoráveis. Isso faz sentido, pois entender números concretos (e não apenas suposições vagas) minimiza bastante as probabilidades de arrependimento.

Há várias dessas planilhas CLT x PJ na internet, cada com seus prós e contras. Uma destacada é a disponibilizada no portal contratoPJ.com.br, que declara já ter mais de 150 000 downloads.

Exemplo Prático de Simulação

Para ilustrar, vamos supor que haja a opção de 2 ofertas de trabalho:

- Oferta A (CLT): Salário bruto de R$ 7.000,00, acompanhado de vantagens como auxílio-refeição de R$ 500,00 e convênio médico básico.

- Oferta B (PJ): Valor mensal de R$ 10.000,00, sem nenhum vantagem extra.

Aplicando uma dessa planilhas de cálculo de pagamento PJ, é viável calcular:

- CLT (Oferta A):

- Valor inicial: R$ 7.000,00

- Desconto INSS: ~ R$ 560,00 (8% a 14% dependendo da faixa; neste exemplo calculado em 8%)

- IRRF: ~ R$ 587,00 (alíquota aproximada de 15% após descontos)

- Pagamento Final (aproximado): R$ 5.853,00

- Vale-refeição Líquido: ~ R$ 500,00 (podendo haver leve redução conforme política da companhia)

- Soma Final: ~ R$ 6.353,00

- PJ (Oferta B):

- Montante do Acordo: R$ 10.000,00

- Simples Nacional: ~ 6% a 15% (conforme do anexo; vamos simular 6%) => R$ 600,00

- Pró-labore INSS: o valor depende do montante declarado. Supondo um pró-labore de R$ 3.000,00 (alíquota de 11% sobre essa referência), resultaria em R$ 330,00.

- Distribuição de Resultados: ~ R$ 6.000,00 (isento de Imposto de Renda, caso haja cálculo formal de resultados)

- Total Final (aprox.): R$ 9.070,00

A variação é considerável, mas não se esqueça de considerar gastos com plano de saúde, descanso não-remuneradas e possíveis intervalos sem trabalho se ocorrer fim de contrato. Nem tudo que brilha é ouro no regime PJ, pois existem desafios e exigências maiores para o trabalhador.

Dados e Números Recentes

Para fornecer um cenário atualizado (dados de 2023/2024, segundo pesquisas de empresas de consultoria de Recursos Humanos e órgãos institucionais):

- Aumento de 22% na busca por vagas PJ nas setores de Tecnologia, Marketing Digital e Consultoria.

- Crescimento de 10% na percentagem de especialistas migrando de CLT para PJ, atraídos pela promessa de superior renda.

- Taxa de rotatividade (turnover) em posições PJ é, em geral, 15% acima à de cargos CLT, segundo determinadas empresas de porte médio.

Esses dados corroboram a direção de expansão do regime PJ no Brasil, impulsionada pelas mudanças no cenário e pela modernização de diversos segmentos. Contudo, a CLT sobra muito importante, principalmente para os que que valorizam a segurança e os benefícios laborais garantidos.

De que forma Escolher a Melhor Opção

Diante de tantos fatores, não há uma solução para todos que atenda para cada os trabalhadores. O mais indicado é avaliar caso a caso, levando em conta:

- Tolerância de Incerteza: Em que medida o profissional está disposto a enfrentar com imprevistos de acordos e variações de demanda?

- Metas de Profissional: Algumas empresas de grande porte continuam a exigir CLT para posições de responsabilidade, mas outras estão mais abertas à modalidade PJ.

- Momento de Etapa: Um trabalhador com responsabilidades familiares possivelmente valorize mais a estabilidade e os direitos; já um indivíduo mais jovem pode preferir tentar para tentar remunerações maiores.

- Equilíbrio Econômica: No regime PJ, o profissional precisa manter uma reserva para suportar férias, feriados longos, gastos médicos e momentos de menor demanda.

Em resumo, a decisão precisa considerar aspectos profissionais, individuais e financeiros. Simular os cenários com uma ferramenta de simulação de salário PJ é a forma mais realista de determinar qual alternativa se encaixa melhor às necessidades de cada um.

Perguntas Frequentes (FAQ)

- O que é a maior diferença entre CLT e PJ?

A maior diferença está na natureza contratual. No regime CLT, a pessoa é contratada com registro formal e direitos trabalhistas garantidos por norma. No sistema PJ, a indivíduo presta serviços como pessoa jurídica, sem vínculo, mas com mais compromisso sobre tributos e custos. - Quais os pontos a considerar ao usar uma calculadora CLT x PJ?

É interessante partir de cenários concretos, como a sua remuneração CLT ou a proposta que te fizeram para trabalhar como PJ. - Há desconto no pagamento PJ?

Não há. O trabalhador obtém o pagamento inicial e é encarregado por pagar seus próprios encargos e impostos, no CNPJ e no CPF. - É viável ter vantagens no sistema PJ?

Sim. Apesar de não haver benefícios obrigatórios, muitos contratantes negociam vantagens extras ou inclusive um plano de saúde empresarial para seus colaboradores PJ. Tudo depende de contrato e arranjo. - A ferramenta CLT x PJ é gratuita?

Diversas fontes disponibilizam planilhas gratuitas para modelar situações. Esse tipo de recurso costuma ser disponibilizado por consultorias de Recursos Humanos, contadores ou sites especializados em finanças pessoais.

Considerações Finais

A decisão entre CLT e PJ é complexa. Cada regime oferece vantagens e limitações que podem ou não fazer sentido de acordo com o características de cada profissional e a etapa de vida em que o mesmo se encontra. Por essa razão, antes de tomar qualquer decisão, é recomendável realizar cálculos cuidadosos, seja por meio de uma calculadora CLT PJ ou com o suporte de uma planilha CLT x PJ.

Ao avaliar números, deve-se levar em conta mais do que os ganhos imediatos, mas também a estabilidade de futuro e as metas individuais. Trabalhadores que se sentem confortáveis em lidar com trâmites burocráticos, possíveis incertezas de acordo calculadora PJ e falta de direitos trabalhistas encontram no PJ uma maneira de aumentar a renda. Já aqueles que priorizam a estabilidade, um controle financeiro estável e todos os direitos garantidos por norma tendem a preferir a CLT.

Independentemente da escolha, a chave para o resultado é organizar. Realizar simulações, consultar sobre simulação de salário PJ e analisar todos os gastos implicados auxiliam a formar uma perspectiva clara de qual regime é mais adequado para cada realidade.

Chamada para Ação

- Baixe Agora: Entre no a sua planilha CLT x PJ sem custo e faça simulações personalizadas de acordo com a sua oferta remuneratória e condições de trabalho.

- Teste Nossa Calculadora em Excel: Utilize a calculadora PJ para apurar qual será o salário líquido ao escolher pelo sistema de pessoa jurídica.

- Compartilhe: Se sabe de alguém que esteja em dúvida entre CLT e PJ, compartilhe este artigo e auxilie na compreensão dúvidas sobre quais descontos o PJ tem no salário, seus vantagens e impostos.

Ao encerrar, cada trabalhador precisa estar seguro(a) para fazer uma decisão embasada, aumentando remunerações e minimizando exposições. Com dados, planejamento e as ferramentas certas, a escolha ideal para cada caso se mostra muito mais evidente.

Dúvida?

Acesse agora o nosso portal e baixe Calculadora CLT x PJ para realizar seus cálculos, conforme a a sua realidade financeira! Saiba em poucos minutos qual alternativa traz mais vantagens para o seu perfil. Nesse ambiente, também há uma planilha especializada e várias dicas úteis para melhorar sua renda. Não deixe para depois: acesse e faça a escolha certa para a sua carreira!

Report this page